ビジネスワイヤ(バフェットのBerkshire Hathaway group)

Cubic³の調査によって、消費者の半数が車のハッキングを懸念し… 2025年04月30日 10時27分

すでに運転者の約半数が自動車のデジタル・サービスに月額料金を支払っている

OEMは、予知保全、強化された安全機能、自動運転機能が経常収益を生み出す可能性が最も高いと述べている

OEMは、インターフェースAPI、デジタルSIM、インフォテインメント・システムがハッキングのリスクがある領域であると考えている

ダブリン--(BUSINESS WIRE)--(ビジネスワイヤ) --ソフトウェア定義型車両(SDV)ソリューションの世界的リーダーであるCubic³が実施した調査は、自動車OEMが車載デジタル・サービス(予知保全、安全機能、自動運転など)の購入・サブスクリプション契約をドライバーに勧誘している中で直面している機会と課題を明らかにしています。

ボストン コンサルティング グループは、ソフトウェア定義型車両(SDV)市場が2030年までに6500億ドル以上の価値を生み出すと予測しています。8000人の消費者(米国、英国、ドイツ、日本で均等に実施)と、60人のグローバルOEM幹部を対象とした調査により、OEMにとっての課題は、ドライバーにデジタル・サービスに対する支払いの利点をどのように納得させ、証明するかであることが明らかになりました。デジタル・サービスはSDVの不可欠な要素を構成しており、その利点を納得・証明することで、この予測が現実化されることとなります。

デジタル・サービスへの支払いに対する認識

この調査によると、現在の消費者の車載デジタル・サブスクリプションに対する支払い意欲は、今後高まる可能性があることが示されています。消費者の4人に1人(25%)が車両向けのデジタル・サービスに支払いをした経験があり、18~24歳の層ではその割合が約2倍(44%)となっています。世界全体では、月額サブスクリプションに一切支払いたくないと答えた消費者はわずか5人に1人でした。

自動車メーカーは、ドライバーがデジタル・サービスに月額11ドルを支払う意志があると見積もっていますが、ドライバー自身は7.70ドルと回答しており、両者の間には30%の差があります。しかし、自動車の利用率が高い国では、支払い意欲も高まる傾向があります。例えば、米国の回答者は最高額である月額8.52ドルを支払う意欲を示しています。

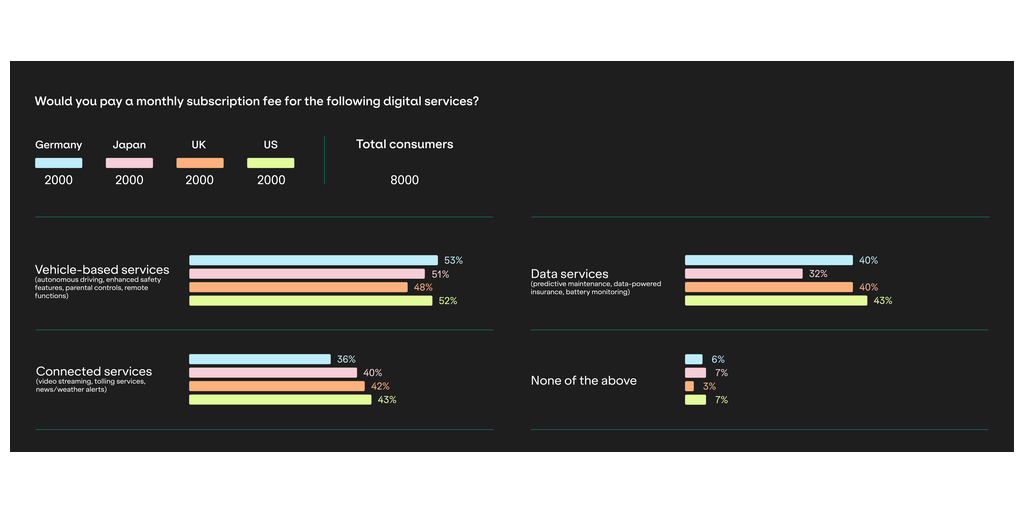

この調査では、デジタル・サービスを3つのカテゴリーに分類し、それぞれに対する消費者の支払い意欲を明らかにしました。消費者の約半数(51%)が、自動運転などの「車両ベースのサービス」に対して支払う意志があると回答しています。また、世界全体の消費者の40%が動画や音楽ストリーミングなどの「コネクテッド・サービス」に、39%が予知保全などの「データ・サービス」に対して支払う意志があると回答しています。

OEMは、デジタル・サービスを利益化するとともに、それらを経常収益源へと転換する必要があります。自動車メーカーは、予知保全、強化された安全機能、自動運転が経常収益に最も貢献する可能性が高いと考えています。

「これまで、多くの消費者は車の購入を『一度きり』の取引と見なしていました。車載デジタル・サービスに対して支払うという概念は比較的新しいものですが、すでに消費者による大規模な導入が見られています」 と、Cubic³のCCO(最高執行責任者)であるデビッド・ケリーは述べています。「OEMがデジタル・サービスの価値を一般消費者に納得させるには時間がかかりますが、デジタル・ネイティブと呼ばれる若いドライバーがこれらのサービスに喜んで支払っている様子を目の当たりにすることで、自信につながっています。」

OEMは、サイバーセキュリティとデータプライバシーに関するドライバーの懸念を(概ね)共有している

消費者は、データに関する業界の取り組みに懸念を抱いており、半数(世界全体:48%)が自分の車がハッキングされることを心配していると報告しています。幸いなことに、OEMは自動車のサイバーセキュリティを非常に重視しています。86%が自社のデジタル・サービスにおけるサイバーセキュリティを重要と考えており、同じく86%が車両のライフサイクル全体を通じて車両を保護するうえでコネクティビティが重要だと述べています。

OEMは、インターフェースやAPI、デジタルSIM、インフォテインメント・システム、テレマティクスなど、ハッカーによる攻撃対象となり得る領域を綿密に監視しています。

英国の消費者の49%が、OEMが追加の収益源としてドライバー・データを第三者に販売すべきではないと考えており、一方で世界全体では44%となっています。これに対し、26%は問題ないと考え、20%(世界全体:24%)はどちらとも言えないと回答しています。しかし現在、データを販売しているOEMは5社に1社未満(18%)にとどまっています。日本の消費者はデータ販売に反対する割合が最も低く、26%が反対と回答しています。米国の消費者は最も反対する傾向が強く、50%が許可されるべきではないと回答しています。

安全機能と速度制限技術

OEMは安全規制に関して微妙な差異のある消費者の心情を慎重に扱う必要がありますが、消費者は車両の長寿命化と手頃な価格を実現する安全機能を概ね支持しています。警告灯に気付いてから1週間以内に修理サービスを受けると回答した人は49%でした。平均は1.5週間で、19%が2〜4週間以内にサービスを受けると回答しました。実際、67%がリコール通知を受け取った際にはできるだけ早く必要な修理に出していると報告しています。

これは最終的に、OTA「Over-The-Air(無線経由)」アップデートによって物理的な車両点検を必要とせずに特定の性能ニーズに対応できるようになることで、消費者満足度、安全性、利便性を革新する業界の大きな機会を示しています。

米国のようにまだ法制化されていない国も含め、OEMの3分の1(33%)が、今後3年間で速度制限技術や注意散漫防止技術を導入する予定であると回答しました。米国のドライバーの半数(55%)は、このような安全機能が新車に標準搭載されることを支持していますが、少数とはいえ無視できない数が反対しています。実際、速度制限技術が導入された場合、米国人とドイツ人の38%が別の車を購入すると回答しています。このことは、このテーマが賛否両論であり、OEMが導入した場合には世間から反発を受ける可能性があることを示しています。

今後の見通し

このレポートは、急速に変化する自動車業界において、OEMにとって微妙ながらも楽観的な未来を示しています。デジタル・サービスへの支払い意欲は高まっており、特にコネクティビティに慣れ親しんだデジタル・ネイティブ世代の新たなドライバー層の存在が背景にあります。

詳細をご希望の場合、ソフトウェア定義型車両に対する消費者およびOEMの意識調査レポートを こちら からご覧いただけます。

調査について

自動車業界の幹部と消費者のSDVに対する意識を理解・比較するために、2つの調査が同時に実施されました。

OEMの調査方法:2024年10月から12月にかけてSapio Researchが実施し、自動車業界の幹部60人を対象に評価を行いました。

消費者の調査方法:2024年9月から10月にかけてSapio Researchが実施し、英国、ドイツ、米国、日本の18歳以上の成人8000人を対象に調査を行いました。

Cubic³について

Cubic³は、200以上の国と地域でソフトウェア定義型車両(SDV)向けに高度なコネクティビティ・ソリューションを提供しています。私たちは、自動車、農業、輸送分野のOEMが、車両の接続に伴う複雑さを乗り越え、グローバル規制への準拠を確保できるよう支援しています。550以上のモバイル・ネットワークにアクセス可能な当社のスマート・コネクティビティは、OEMによるイノベーション、スケールの拡大、新たなビジネス機会の創出を支援し、効率性と成長を推進します。

本記者発表文の公式バージョンはオリジナル言語版です。翻訳言語版は、読者の便宜を図る目的で提供されたものであり、法的効力を持ちません。翻訳言語版を資料としてご利用になる際には、法的効力を有する唯一のバージョンであるオリジナル言語版と照らし合わせて頂くようお願い致します。

Contacts

Press contacts

Fight or Flight for Cubic³

cubic@fightorflight.com

Tel: +44 330 133 0985

プリレニア、フェラーと欧州およびその他特定市場におけるプリ… 2025年04月29日 20時06分

-- 取引総額は約5億ユーロとなり、 このうち約1億2500万ユーロが契約一時金および短期マイルストーン --

-- プリドピジンの欧州およびその他特定市場における商業化権はフェラーに帰属。プリレニアは北米、日本、アジア太平洋地域におけるプリドピジンの完全な商業化権および開発権を保持 --

-- 同地域での共同開発契約により、ハンチントン病や筋萎縮性側索硬化症ならびに今後の適応症におけるプリドピジンのさらなる使用拡大をサポート --

-- ハンチントン病に対するプリドピジンの使用は現在、欧州医薬品庁(EMA)で審査中であり、2025年後半にCHMPの見解が出る予定 --

オランダ、ナールデン&マサチューセッツ州ウォルサム--(BUSINESS WIRE)--(ビジネスワイヤ) --ハンチントン病(HD)および筋萎縮性側索硬化症(ALS)の患者に対する科学的卓越性と進歩の加速への揺るぎないコミットメントを原動力とするバイオ医薬品企業のプリレニア・セラピューティクスB.V.は、欧州およびその他の特定市場におけるプリドピジンの商業化およびさらなる開発に関し、フェラーと提携およびライセンス契約を締結したことを発表しました。プリドピジンは、強力かつ高い選択性を有する経口投与可能なシグマ-1受容体(S1R)アゴニストであり、HDやALSなどの神経変性疾患においてしばしば障害を受ける主要な神経保護メカニズムを制御するように設計されています。

この契約に基づき、プリレニアは約8000万ユーロの契約一時金と最大4500万ユーロの開発・規制・商業上の短期マイルストーンを受け取ることになります。契約総額は、契約一時金およびマイルストーン支払金で最大約5億ユーロとなるほか、プリレニアは純売上高に対して段階的に2桁のロイヤルティを受け取ります。プリレニアとフェラーは、HD以外の適応症についても同地域でプリドピジンを共同開発し、拡大するための資金を提供することに合意しました。プリレニアは、北米、日本、アジア太平洋地域を含む他の主要市場においてプリドピジンの全権利を保持することになります。

プリレニアのCEOであるマイケル・R・ヘイデン博士は「世界中の神経変性疾患の患者に革新的な治療法を提供するという共通の使命を果たすために、フェラーと提携できることを誇りに思います」と述べ、「フェラーは、希少疾患に対する革新的製品に特に重点を置き、欧州および主要な国際市場において、すでに大きな存在感を示しています。両社独自の強みとこれらの患者コミュニティに対する共通のコミットメントを組み合わせることで、このパートナーシップは、新たな治療選択肢を待ち望んでいる何千人もの人々へのプリドピジンの提供を加速し、今後さらなる適応症を通じてその影響力を拡大できるものと確信しております」と続けました。

フェラーのマリオ・ロビローサCEOは次のように述べています。「プリレニアとの今回の合意は、アンメット・メディカル・ニーズ(いまだ有効な治療方法がない疾患に対する医療のニーズ)の高い疾患にパイプラインの開発を集中させながら、社会正義のために闘うビジネスを活用するという当社の目的を引き続き実現できることを意味します。両社の強みと能力を組み合わせることで、十分な治療を受けられていないこのような疾患に苦しむ患者の未来が明るくなります」

フェラーのマリオ・ロビローサCEOの最高科学・事業開発責任者であるオスカー・ペレス氏は「この分子の権利獲得は、神経変性領域における当社の研究戦略にとって極めて重要なステップとなります」と述べ、「プリドピジンの作用機序を考慮したうえで、当社では様々な適応症への使用可能性を追求することに全力を注いでいます」と結んでいます。

プリドピジンについて

プリドピジン(45mg、1日2回)は、強力かつ高選択的で経口投与可能なシグマ-1受容体(S1R)アゴニストであり、HDやALSなどの神経変性疾患においてしばしば障害を受ける主要な神経保護メカニズムを制御するように設計されています。i

広範なHD開発プログラムにおいて患者や家族のQOLに影響を与える疾患の主な特徴(機能、認知、運動能力など)を有効な評価方法により測定したところ、プリドピジンの効果は最長2年間持続することが良好な安全性プロファイルとともに実証されています。

プリレニアは、HD治療薬としてのプリドピジンの承認申請を欧州医薬品庁(EMA)に提出しました。当社のMAAは受理され、2025年後半に欧州医薬品評価委員会(CHMP)から見解が示される見込みです。これは、HDの病勢進行に影響を与える可能性のある治療薬の承認を求める初めての申請です。

また、プリレニアは米国でのHD治療におけるプリドピジンの次の段階を決定するため、米国食品医薬品局(FDA)と協議を続けています。承認された際には、HD患者にプリドピジンを提供できるよう、引き続き迅速に取り組んでいくことになります。

ALSについては、プリレニアとフェラーは、第2相HEALEY ALSプラットフォーム試験の結果を確認するために、プリドピジンを評価する極めて重要な第3相単一試験を開始する予定です。

プリレニアのピリドピジンは、米国および欧州において、HDおよびALSの希少疾病用医薬品指定を受けているほか、HD治療薬としてFDAのFast Track指定も受けています。

ハンチントン病について

ハンチントン病(HD)は、常染色体優性のまれな遺伝性神経変性疾患であり、機能的、運動的、認知的、行動的症状をもたらします。ハンチントン病は、ハンチンチン遺伝子の突然変異によって引き起こされ、ハンチントン病を持つ親を持つ子どもは50%の確率で発症します。

HDは、世界中で約10万人が罹患しており、さらに30万人がHDを発症するリスクを持っています。i,ii通常、30歳から50歳の間に診断されますが、小児や若年成人を含め、どの年齢でも発症する可能性があります(若年発症HDまたはJHDとして知られています)。この疾患は15年から20年かけてゆっくりと進行し、患者は仕事やコミュニケーション、日常生活の管理、身の回りのことが徐々にできなくなります。障害が増えるにつれ、介護者に全面的に依存するようになり、最終的には死に至ります。

現在可能とされるHDの治療は、症状の緩和と緩和ケアのみであり、全体的な進行に影響を与えるものはありません。

筋萎縮性側索硬化症(ALS)について

ALSはルー・ゲーリッグ病または運動ニューロン病とも呼ばれ、世界中で約35万人が罹患している慢性進行性の神経変性疾患です。

ALS患者では、筋肉にメッセージを伝える脳と脊髄の運動ニューロンが変性し、脳と筋肉のコミュニケーションに影響が生じます。これにより筋肉が衰え、麻痺が進行します。患者は歩行や会話、食事、呼吸の能力を急速に失い、介護者に完全に依存するようになります。診断後の平均寿命は2~5年です。

ALS患者の大部分(~90%)は家族歴がなく、約10%は遺伝性の遺伝子変異によって発症します(しばしば家族性ALSと呼ばれます)。ALSの原因遺伝子の一つとして、シグマ-1受容体(S1R)タンパク質をコードする遺伝子が発見されました。この遺伝子の変異によりS1Rの機能が完全に失われると重度の若年性ALSとなり、S1Rの機能が部分的に不完全になると成人発症型ALSとなります。

プリレニアについて

プリレニアは、ハンチントン病(HD)と筋萎縮性側索硬化症(ALS)に苦しむ人々のために、科学的卓越性と進歩の加速への揺るぎないコミットメントを原動力とする民間のバイオ医薬品企業です。当社の使命は、非常に深刻なな神経変性疾患を抱える人々のために、革新的な医薬品を開発し、持続可能なアクセスを提供することです。

プリレニアは米国、カナダ、欧州、イスラエルで事業を展開しています。同社はオランダで設立され、大手ライフサイエンス投資家の支援を受けています。

詳しくはwww.prilenia.comをご覧ください。また、LinkedInまたはX(Twitter)よりご連絡ください。

プリレニアの将来の見通しに関する声明

本プレスリリースに記載されているプリレニアの声明のうち、歴史的事実でない事項については、将来の見通しに関する記述であることにご留意ください。これらの声明は、当社の現在の見解および予想に基づいているものです。このような将来予想に関する記述には、プリドピジンの開発の進展および商業化、プリドピジンの潜在的な利益および価値、ならびに本提携による潜在的な利益および成果に関する記述が含まれますが、これらに限定されるものではありません。将来予想に関する記述は、将来に関するものであるため、本来の不確実性、リスク、および将来予想に関する記述によって想定されるものとは大きく異なる可能性のある状況の変化の影響を受ける可能性があり、これらは過去の事実に関する記述でも、将来の業績を保証または確約するものでもありません。実際の結果が将来の見通しに関する記述と大きく異なるものとなりうる重要な要因には、臨床開発、薬事承認および商業化プロセスにおける不確実性が含まれます。プリレニアは読者に対し、これらの将来予想に関する記述を過度に信頼しないよう注意を促しています。これらの記述は、現時点においてのみ述べられるものであり、同社はそれ以降に生じる事象または発生する状況を反映する記述を更新する義務を負わないものとします。

©2025 Prilenia Therapeutics B.V.

このリリースのコピーについては、プリレニアのウェブサイトwww.prilenia.comをご覧ください。

i Medina et al., Prevalence and Incidence of Huntington's Disease: An Updated Systematic Review and Meta-Analysis(ハンチントン病の有病率と発症率:最新の系統的レビューとメタ分析). Mov Disord. 2022 Dec;37(12):2327-2335.

ii Jiang, A., Handley, R. R., Lehnert, K., & Snell, R. G. (2023). From Pathogenesis to Therapeutics: A Review of 150 Years of Huntington’s Disease Research(発症機序から治療法まで:ハンチントン病研究150年のレビュー). International Journal of Molecular Sciences, 24(16), 13021. https://doi.org/10.3390/ijms241613021

本記者発表文の公式バージョンはオリジナル言語版です。翻訳言語版は、読者の便宜を図る目的で提供されたものであり、法的効力を持ちません。翻訳言語版を資料としてご利用になる際には、法的効力を有する唯一のバージョンであるオリジナル言語版と照らし合わせて頂くようお願い致します。

Contacts

Prilenia Contact

Communications Team

info@prilenia.com

ソウル半導体:UPCパリ裁判所、Micro LEDの必須特許を侵害した… 2025年04月29日 19時10分

韓国・ソウル--(BUSINESS WIRE)--(ビジネスワイヤ) --世界的な光半導体専門企業であるソウル半導体(KOSDAQ: 046890)は、欧州18か国で特許を統合管理するUPC(統合特許裁判所)のパリ裁判所が、自社の光半導体コア技術を侵害した「レーザーコンポーネンツ(Laser Components)」社に対して製品の販売禁止及び販売済み製品の即時回収(リコール)、破棄を言い渡したことを29日に発表した。

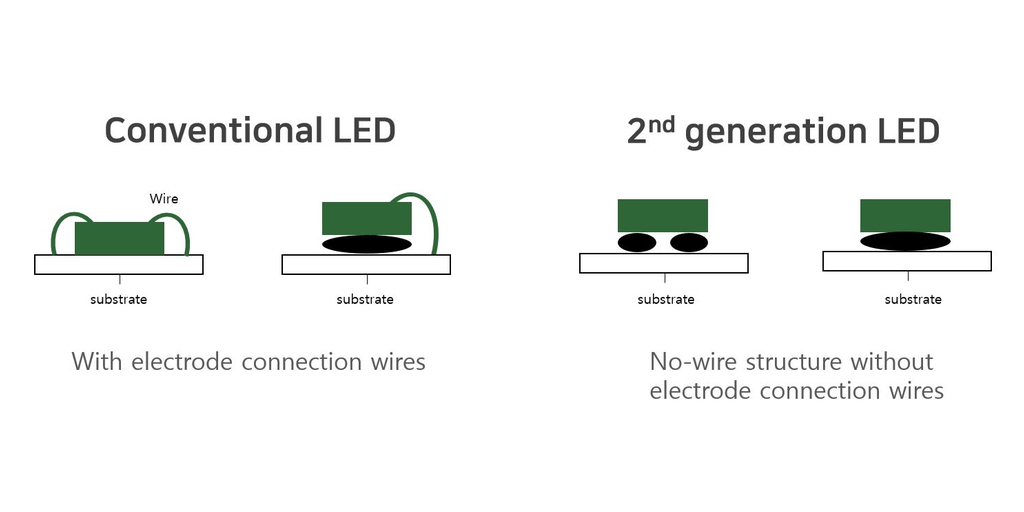

今回の判決は、昨年10月にソウル半導体がUPC裁判所においてLED分野で世界初となる8か国での販売禁止判決を得たことに続き、二番目の勝訴判決である。特許侵害企業である「レーザーコンポーネンツ」社は、米国、欧州、カナダで全世界に向けて電子部品を専門的に販売するグローバル流通社であり、ソウル半導体が開発したMicro LEDにおける必須の技術であるワイヤ(Wire)を必要としない堅固な構造である「ワイコップ(WICOP)」技術を侵害した製品を販売した。

ワイコップはソウル半導体グループの系列社が所有する特許であり、従来のLED製造方式の限界を越えた世界初の革新技術である。AIメモリーなどに使用されるシリコン半導体とは異なり、光半導体(LED)はガリウム、インジウムなど多くの化合物半導体を使用して+極と-極を垂直に配置しなければならない構造的な制約があった。これにより従来のLEDは、金線(ゴールドワイヤ)で上下の電極を接続する方式が必須であったが、ソウル半導体はこうした構造的な限界を世界で初めて克服し、金線を使用せずに直接接続する「No-wire」技術を開発した。「No-wire」技術は、光放出効果を最大限に発揮させ、温度・湿度に対しても優れた耐久性を備えた強固な構造が特徴である。

ワイコップ技術は、超小型化と高性能が要求されるマイクロLED、自動車ヘッドランプ、スマートフォンフラッシュ、バックライトなどの多くのモデルに重要技術として毎年採用されている。また、小型で強固な構造を実現してパッケージング製品への適用も増加している。

ソウル半導体は、過去30年間光半導体分野だけにひたすら集中して、業界内で圧倒的な1万8,000件余りに上る特許を保有しており、UV LEDとLCD用バックライト分野では世界第1位、LED分野では世界総合第3位を記録している。(2023年、オムディアによる発表)

ソウル半導体の創業者であるイ・ジョンフン代表取締役は、「生は時には不公平だが、機会は公正でなければならない」と述べ、「特許制度が世の中の若者や企業に希望を与えて革新を促進するようにして世の中を少しずつ良い所にしていける」ことを信じていると語った。

ソウル半導体の紹介

ソウル半導体は、30年間LEDに専念してきた世界第3位の世界的な光半導体 (LED) 専門企業である。「光で世界をクリーンに、健康に、美しく」というビジョンの下に、ソウル半導体は照明、自動車、IT(バックライトなど)で活動し、子会社のソウルバイオシスはマイクロLED、UV、センサー、デイコム分野でそれぞれ世界初の技術で新しい光のパラダイムをリードしている。

代表的な世界初の技術には、革新的なNo-wire LED「ワイコップ(WICOP)」、自然光スペクトラムをそのまま実現した「サンライク(SunLike)」、高電圧LED「アクリッチ(Acrich)」、従来のLEDより10倍以上明るい「エンポーラ(nPola)」、RGB one chip MicroLED「ワイコップピクセル(WICOP Pixel)」、UV浄化技術「バイオレズ(Violeds)」などがある。

ソウル半導体は、業界内で圧倒的な1万8,000件以上の特許技術を保有しており、最近20年間に8か国で行われた特許訴訟で100件以上の勝訴を収めている。特許制度が若者に希望を与え、より良い世界を築くための足がかりであると信じ、積極的な知的財産保護活動を行っている。詳細は会社のホームページ(http://www.seoulsemicon.com/, https://www.seoulviosys.com/)やSNSチャンネル(LinkedIn)で確認できる。

Contacts

Seoul Semiconductor Co., Ltd.

Jinseop Jung

jjs8732@seoulsemicon.com

農業を基盤に、品質を最優先に - 台湾プレミアムライスが台湾米… 2025年04月25日 14時30分

台湾プレミアムライスと兼松が、引き続き台湾米の日本への輸出を後押し

台北、台湾--(BUSINESS WIRE)--(ビジネスワイヤ) --Taiwan Premium Rice Enterprise Ltd.(台湾プレミアムライス)は、日本の著名な商社である兼松と再び提携し、品質と原産地において高い基準を設けていることで知られる日本市場に、台湾の高品質米を供給します。今回の提携は台湾の農産物を世界に輸出するうえで重要なマイルストーンであり、高品質の農産物を世界中に普及促進するという両社の取り組みを際立たせるものです。

台湾プレミアムライスは、今回の提携にあたり継続的に支援してくださった台湾の農業部農糧署に心より感謝申し上げます。競争の激しい昨今のグローバル市場において台湾米が優位に立つために、農糧署の支援は重要な役割を果たしてきました。兼松は日本有数の老舗かつ高い評価を誇る商社であり、食品・農業分野をはじめとする多様な事業を展開しています。また、同社は世界中に強固なネットワークと販売チャネルを構築しています。同社は台湾プレミアムライスと提携し、厳格な品質管理のもと作られた高品質な台湾米を市場に導入することで、日本の消費者が求める高い要求水準に応えます。

「このパートナーシップは単なる輸出契約だけでなく、文化と価値の交流という側面もあります。兼松との戦略的提携を通じて、国際市場に台湾米を展開し、日々の食卓に届けることで、人々の記憶に残る体験を提供することを目指しています」と、台湾プレミアムライスの最高執行責任者(COO)であるChien-Chang Chen氏は述べています。

様々な分野のプロフェッショナルが力を合わせ努力した結果、今回の提携が成功するに至りました。台湾プレミアムライスは、台湾の農業部農業試験所の農学研究員であるMing-Hsin Lai博士による、稲作に関する専門的な指導と献身的な取り組みに心より感謝申し上げます。また、OMICチームによる厳格な品質管理、および数多くの信頼できる現地パートナーの皆様の支援にも感謝申し上げます。台湾の農業輸出におけるこの重要なマイルストーンを実現するうえで、皆様の協力が不可欠でした。

台湾プレミアムライスは、長きにわたり地元の農家との密接な連携を重視し、米の品種を厳選し、包括的なトレーサビリティ管理を実施してきました。一粒一粒の米を丁寧に育て、ふっくらとした食感と純粋な味わいを追求し、国際的なプレミアム市場に求められる高い基準を満たしています。日本へ輸出される米は、複数の品質管理プロセスをクリアしており、台湾米の信頼性の高さと安定した供給能力を証明しています。

台湾プレミアムライスのチームは今後、「農業を基盤に、品質を最優先に」という理念のもと、台湾プレミアムライスの本物の味を世界中の食卓に届けるべく尽力していきます。

本記者発表文の公式バージョンはオリジナル言語版です。翻訳言語版は、読者の便宜を図る目的で提供されたものであり、法的効力を持ちません。翻訳言語版を資料としてご利用になる際には、法的効力を有する唯一のバージョンであるオリジナル言語版と照らし合わせて頂くようお願い致します。

Contacts

Ms. Helen/Ms. Livia (Tel: +886-4-23580296)

Email: admin@taiwanrice.org

GlobalLogicが「ISG Provider Lens™ Digital Engineering Servi… 2025年04月25日 01時11分

顧客エンゲージメントと高度なオペレーション、プラットフォーム・サービスを統合し、企業のイノベーションを推進するGlobalLogicのデジタルエンジニアリング領域の専門性を評価

カリフォルニア州サンタクララ--(BUSINESS WIRE)--(ビジネスワイヤ) --株式会社日立製作所の米国子会社であるGlobalLogic Inc.(以下、GlobalLogic)は、世界大手のテクノロジー調査・アドバイザリー会社であるInformation Services Group (以下、ISG)が発行した、デジタルエンジニアリングサービス分野の事業者評価レポート 「ISG Provider Lens™ Digital Engineering Services 2025」(以下、本レポート)において、市場の「リーダー」に認定されました。今回の評価は、幅広いサービスや業界において革新的なデジタルエンジニアリングソリューションを提供するGlobalLogicの強みを示すものです。

デジタルエンジニアリング業界の主要事業者の能力を包括的に評価する本レポートは、設計・開発、顧客/ユーザーに対する統合的なエンゲージメント、高度なオペレーション、プラットフォーム/アプリケーションサービスといった重要分野における各社の強みとポジショニングを全米規模で調査しました。今年のレポートでは、開発プロセスへの生成AIやAIエージェントの急速な普及により、米国のデジタルエンジニアリングの事業環境は大きな変革期を迎えていることがわかりました。

GlobalLogicが米国における4つの象限すべてにおいて「リーダー」に認定されたことは、同社がこれらの需要に対応する能力があることを明確に示しています。その背景には、ソフトウェア開発ライフサイクル全体を最適化しながらデジタルプロダクトのエンジニアリングを強化し、組織の業務効率化とデータ活用による収益化を実現するVelocityAIのローンチも寄与しています。今回の認定は、AIを活用した顧客体験、クラウドネイティブの高度なオペレーション、責任ある製品設計などの分野で革新的なソリューションを提供するGlobalLogicの専門性を示すものです。

GlobalLogicは、以下の4象限すべてにおいて米国のリーダーとして認められました。

設計・開発(プロダクト、サービス、エクスペリエンス)

GlobalLogicは、デジタルアドバイザリーとモデルベースのシステムエンジニアリングを組み合わせた高度な設計・開発サービスを通じて、プロダクトイノベーションを加速します。GlobalLogicは、VelocityAIを通じてデザインからコードへのワークフローを加速するだけでなく、プロダクトコンセプトの迅速な評価と優先順位付けを行うツールを活用して、人間中心でデータ駆動型のデジタル体験を提供しています。企業は、デジタルプロダクトの設計、UX、協業型のイノベーションラボに重点を置くことで、迅速にプロトタイプを作成し、インパクトのあるデジタルプロダクトを市場に投入することができます。

顧客/ユーザーに対する統合的なエンゲージメント

GlobalLogicは、没入型のデジタル体験とAIによるサービスの自動化を提供することで、顧客エンゲージメントを強化します。コネクテッド製品サービスを活用し、遠隔監視やナレッジ管理の自動化、高度なアナリティクスによるパーソナライズされたアフターマーケット体験を提供することで、GlobalLogicは、クラウドベースのCXプラットフォームを通じて、企業がプロダクト機能の継続的な改善と顧客との強固な関係構築を支援します。

ISGのアナリストであるDr. Tapati Bandopadhyay(タパティ・バンドパディヤイ博士)は「GlobalLogicは、アナリティクスとAIを駆使して、個々のユーザーにパーソナライズされたアフターマーケット体験を実現する提案とサービスを提供することで高い評価を得ています。」と述べています。

高度なオペレーション

GlobalLogicは、データを戦略的資産として扱い、クラウドベースのソリューションとAIを活用した自動化を駆使することで、製造、小売、ヘルスケアなど多様な業界における業務の効率化、イノベーションの推進、顧客と従業員の両方のユーザー体験の向上を実現しています。デザイン、エンジニアリング、インテリジェンスの交差点で活動するGlobalLogicは、お客さまがインテリジェントなエンタープライズへの変革を加速する支援を行っています。

バンドパディヤイ氏は、「GlobalLogicのデジタルなオペレーションは、クラウド技術、生成AI、自動化を活用して、プロダクトの製造を加速し、エンジニアリングプロセスを最適化します」と付け加えました。

プラットフォームおよびアプリケーションサービス

GlobalLogicは、Platform-of-Platformsアーキテクチャと事前構築されたアクセラレータにより、プラットフォームの迅速なモダナイゼーションを推進します。また、AIを統合して高度なアルゴリズムのアプリケーションを作成し、よりパーソナライズされた効果的なコネクテッドエクスペリエンスを実現します。GlobalLogicはVelocityAIでプラットフォーム開発を加速し、コード生成とシステムアップグレードを自動化します。

GlobalLogicのHead of Engineering兼COOであるSumit Sood(スミット・スード)は、「ISGからデジタルエンジニアリングにおけるリーダーシップと革新性を評価されたことを光栄に思います。今回の受賞は、DXにおける可能性の限界を押し広げるという私たちのコミットメントを証明するものです。最近ローンチしたVelocityAIにより、設計からコード化までのワークフローを加速し、卓越したデジタル体験をこれまで以上に迅速に提供できるようになりました。AIを搭載したソリューション、クラウドネイティブなプラットフォーム、持続可能な設計における私たちの専門知識を組み合わせることで、具体的な価値を促進し、デジタル時代のビジネスを変革することが可能となります。」と述べています。

レポートはこちらをご参照ください。

GlobalLogicについて

日立グループのGlobalLogicは、グローバルで最大手かつ最先端の企業の多くから信頼されているデジタルエンジニアリングパートナーです。2000年の設立以来、デジタル革命の最前線に立ち、最も革新的で広く利用されるデジタルプロダクトと体験の創造を支援してきました。現在も、インテリジェントなプロダクト、プラットフォーム、サービスを通じて、お客さまとともにビジネスの変革と業界の再定義を推進しています。

Contacts

Allison Lucas

Corporate Communications GlobalLogic

allison.lucas@globallogic.com

パリサー・キャピタルは、京成電鉄の公表予定のD2プランについ… 2025年04月24日 14時30分

パリサー・キャピタルは、京成電鉄株式の保有を2024年定時株主総会以降倍増させ、現在は4.5%超を保有しています。

決定的なD2プランとパリサーが提案する4人の独立性ある日本人候補者の選任による取締役会の新しい次元への刷新により、市場の信頼を取り戻すことを呼びかけます。

同社自身による自助をパリサーは望みます。それが実現されない場合には臨時株主総会の開催が控えています。

ロンドン--(BUSINESS WIRE)--(ビジネスワイヤ) --京成電鉄株式会社(9009 JT)(以下「京成電鉄」または「同社」)の発行済株式を4.5%以上保有し、同社最大の株主の1社であるパリサー・キャピタル(以下「パリサー」)は、本日、同社の新中期経営計画:D2プランと2025年定時株主総会の開催に先立ち、公開書簡と詳細なプレゼンテーション資料を公表しました。

パリサーの小林代表取締役社長と現在の取締役会に宛てた書簡は、京成電鉄における継続的な価値の毀損を食い止め、市場の信頼を取り戻し、京成電鉄の実質的な本源的価値を解放するための以下の3つの措置を直ちに実行することを求めています。

D2プラン。5月9日に、信頼性と透明性があり、同業他社の水準に準じ、東証が求める方針に沿ったD2プランとしての施策のセットを公表すること。その施策には、京成電鉄のOLC持分規模の最適化への道筋を含む適切に調整された資本配分の枠組み、及び同業他社の水準に準じる配当性向と自社株買いプログラム、及び業績連動の役員報酬を含みます。

取締役会の大幅な再構成。取締役会を全体で11名以下の規模とし、そのうち独立社外取締役を6名以上、社内取締役を5名以下とし、併せてスキル、独立性及び経験の最適なバランスを有する構成とする、ベスト・イン・クラスのコーポレート・ガバナンス指標を導入すること。

パリサーが提案する真に独立性を有する社外取締役候補者。取締役の再構成の一環として、日本を拠点とする独立大手エグゼクティブ・サーチ会社の支援を得てパリサーが見出した4人の傑出した日本人候補者を選任すること。

パリサーの書簡とプレゼンテーション資料は、取締役会が議決権行使圧力と説明責任を逃れ、イオンとの悲惨な株式持合い提携のような現在進行中の価値毀損のアレンジを容易にするために、京成電鉄の貸借対照表を著しく縮小させることによって大幅に肥大した業績指標に依拠することを許してきた利己の不作為の循環を破るために緊急の対応が決定的に重要であることを説明しています。

パリサーは、小林代表取締役社長のリーダーシップの下の京成電鉄にとって、臨時株主総会における株主の介入によってではなく、建設的な自助努力によって市場の信頼を取り戻すことの重要性を認識しており、2025年定時株主総会の招集通知に先立ち、京成電鉄とその全てのステークホルダーのために最適の道を進む建設的な合意に至るための時間がまだ十分にあると信じています。

パリサーが現在取り組むエンゲージメントに関する全詳細は、KEISEI100.comでご覧になれます。

2025年4月24日

〒272-8510千葉県市川市八幡3-3-1

京成電鉄株式会社(以下「京成電鉄」又は「貴社」といいます。)

小林代表取締役社長と京成電鉄取締役会の皆様(以下「取締役会」といいます。) 御中

緊急の対応が必要なとき:京成電鉄のD2プランとパリサーが提案する候補者による取締役会再構成1

はじめに

ご存知のとおり、パリサーは、京成電鉄の株主になって4年近くになります。当社は昨年の定時株主総会以降、投資額を2倍以上に拡大し、現在では貴社の発行済株式の4.5%超を保有しています。京成電鉄の強固なポートフォリオと膨大な潜在的価値を引き出す機会に対する当社の確固たる信念は揺るぎません。

しかし、現在の状況では、IRと経営陣との面談のために何度も来日するなど、長年にわたり忍耐強く建設的な姿勢で貴社と関わってきた当社の強い働きかけにもかかわらず、当社や他の株主は以下の困った現実に直面しています。

京成電鉄が、すべての主要な指標において、慢性的かつ深刻な過小評価と不十分な業績から脱却できないこと―運輸部門の営業利益率及び総資産利益率(ROA)、真の自己資本利益率(ROE)及び真の株価純資産倍率(PBR)はすべて同業他社を大幅に下回り、大幅かつ恒常的な割安価格で取引されています。

長年にわたるコーポレート・ガバナンスの欠陥が、目的に適さず十分に機能していない取締役会によって依然として是正されていないこと―取締役会は、最も基本的な改善についてさえ何も行わず、抵抗することを通じて、東京証券取引所(以下「東証」といいます。)の方針で求められている最も基本的な措置さえも採用する理解と意欲の欠如を示してきました。これらの取組みが、京成電鉄の最も近い同業他社を含む日本の発行体の大多数によってすでに受け入れられているにもかかわらずです。

経営陣が、資本配分について、危険なほど規律に欠け、利己的なアプローチを追求し続けていること―その最も価値を毀損する例は、過大なOLC株式保有と関連する会計上の歪みであり、これは(i)京成電鉄の真のPBRと一貫して低い真のROEを隠し、隠されていなければ存在していたはずの再選に反対する議決権行使圧力から社内取締役を保護し、(ii)社外取締役が、取締役会に責任を問うことができず、この悪影響を及ぼす構図を変える能力と意欲が欠けていることを浮き彫りにしています。イオンとの悲惨な新たな株式持合取決めは、京成電鉄の現経営陣をさらに定着させることを意図しているようにも見える協定であり、こうした悪影響を及ぼす構図の産物です。

この状況は持続不可能であり、株主はうんざりしており、今は緊急の対策が必要とされています。昨年の定時株主総会でパリサーが行った資本配分に焦点を当てた提案は、目に見える変化を求める支持の高まりを示しました。これは、それ以来の当社による広範な市場への働きかけによってさらに強まり、これにより、国内外の機関投資家の間で、京成電鉄の問題は根深いだけでなく、その不適切なコーポレート・ガバナンスに今対処しなければならないという明確な総意が形成されていることが明らかになっています。

したがって、京成電鉄における継続的な価値の毀損を食い止め、市場の信頼を取り戻し、京成電鉄の実質的な本源的価値と潜在的成長を引き出すために必要な条件を整えるために、直ちに以下のステップを取るよう強く求めたく、(2025年5月9日に予定されている)貴社のD2プランの公表と2025年定時株主総会(以下「定時株主総会」といいます。)に先立ち、当社は本日、公開ベースで貴社に本書簡を差し上げます。

(1) 京成電鉄の継続的かつ不十分な業績と継続的かつ慢性的な過小評価に説得力を持って対処するための、信頼でき、透明性があり、即座に実施可能な一連の措置を提案するために、京成電鉄の来たるD2プランの機会を捉えること。

- 最低限、資本配分、OLCの持分比率、株主還元、経営陣のインセンティブ、市場開示に焦点を当てた本書簡の措置を含むこと。これは、貴社にとって極めて重要な時期であり、 小林代表取締役社長率いる現取締役会が、株主の期待に沿った決定的で極めて重要な措置を講じる意思を示す機会です。

(2) 京成電鉄における長年にわたり遅れていたガバナンスの刷新の一環として、取締役会の再構成をD2プランの中核要素として又はそれ以外の方法で公表すること。

- 京成電鉄における効果的かつ価値志向の意思決定を確保するため、そして、最高クラスのコーポレート・ガバナンス基準に基づき、京成電鉄の取締役会は、取締役を11名以下とし、(i)そのうち独立社外取締役を6名以上とし、(ii)社内の取締役を5名以下とし、併せて京成電鉄を前進させるためにスキル、独立性及び経験の最適なバランスを有する構成とすべきです。

(3) 京成電鉄の取締役会の再構成を支援するため、パリサーが別途貴社に詳細を通知した最高クラスの独立社外取締役候補者4名について、徹底的かつ透明性のある評価を実施すること。

- 日本を拠点とし、完全に独立した大手エグゼクティブ・サーチ会社による広範なサーチを通じて当社が特定した優秀な候補者は、より広範な取締役会再構成の一環として、京成電鉄のガバナンスと業績の変革を支援するため、独立社外取締役として就任する用意があります。当社は、候補者のスキル、能力、そして経験は、京成電鉄にとって高度に利益をもたらし、東証のガイドラインと手続きに沿った、より高水準の行動とガバナンス、そして価値を最適化した発展と成長の時代への変革を加速させる可能性を有していることを信じています。

継続的かつ不十分な業績と過小評価

京成電鉄は、貴社の強力な収益源である資産と将来性豊かな事業機会からなる独自のポートフォリオを有しているにもかかわらず、依然として深刻かつ不十分な業績の状態が続いております。当社の継続的な働きかけにもかかわらず、京成電鉄の現状は、4年近く前に当社が京成電鉄の経営陣と初めて関わった当時と変わっていません。特に、貴社は、

本源的価値に対して大幅かつ恒常的にディスカウントされた価格で取引されており、そのディスカウントは時間とともに増加し続け、現在では約40%に達しています。

京成電鉄の最も近い同業他社の中で、運輸部門の営業利益率が最も低く、輸送部門のROAも最も低く、この不十分な業績は長年にわたって続いています。

昨年の転機となる進展において、MSCIジャパン・スタンダード指数から除外され、貴社の不十分な業績の深刻さを痛感させられました。2

引き続き資本配分の枠組みがなく、ROE目標もなく、株主還元も最適とはいえません。

相乗効果の価値がないOLCに対する不適切かつ過大な株式保有を継続しています。これは無益に持分法適用関連会社として会計処理されており、そのため貴社の貸借対照表上で大幅に過小評価されています。その結果、京成電鉄は著しい過剰資本状態にあり、実際のROE及びPBR指標は、①同業他社を大幅に下回り、②東証の最低限の目標であるPBR1倍をも下回り、③有力機関投資家の議決権行使方針の基準値(下記参照)も大きく下回っています。これらの状況は、京成電鉄の社内取締役及び/又は経営幹部の再選を疑問視すべき理由となります。

極めて不適切なコーポレート・ガバナンスと十分に機能していない取締役会に依存していること

京成電鉄の不十分な業績は偶然に続いているのではなく、結局のところ、体系的に不十分な貴社のコーポレート・ガバナンス体制に起因しています。国内外の投資家の明確なコンセンサスは、適切なスキルを備えておらず、ステークホルダーに対して説明責任も果たさない取締役会に責任があるということです。

15名の取締役を擁する取締役会は煩雑で、同業他社に比べ大幅に規模が大きく、日経225企業の平均よりも50%近く多くなっています。3ISSとグラス・ルイスが適用した客観的な基準及びその他の独立性に関する警告基準に基づくと、取締役会は、真に独立した社外取締役に該当する取締役の数が非常に少ない(当社のアセスメントでは2名)のに対し、社内取締役が9名と過多であることから、独立性が不十分で、全くバランスが取れていません。

したがって、京成電鉄のガバナンスは、社内取締役及び経営陣全体に対する効果的な抑制と均衡の機能を発揮するための、独立性が十分に確保された社外取締役の数が少なすぎるという重大な障害に直面しています。スキルと経験の不十分な組合せと相まって、その結果、資本配分に対する危険なほど規律のないアプローチ、東証の指針や改革の無視、そして、今や京成電鉄をあまりにも長きにわたり苦しめている不十分な業績と過小評価の危機を逆転させるために求められる最も基本的な改革さえも怠っています。東証の「資本コストや株価を意識した経営の実現に向けた対応」に基づき、適切な施策を公表していないのは、東証に上場している同業他社群4の中で京成電鉄のみであるという事実(1年近くこの状態を維持)がそれを物語っています。

利害の不一致と経営陣の固定

効果的な独立社外取締役による監督や資本配分の規律がないことに加え、貴社のOLCとの複数の結びつきは、OLCの株式保有について公平に評価するための出発点にはなりにくいです。これらの結びつきには、複数の退任した京成電鉄の社長や最高経営責任者が、OLCの役員を務めながら「顧問」としてアドバイザーの役割(さまざまな重要事項に関する助言や指導を行うことを目的として、京成電鉄の取締役会と緊密な関係があることを示している)で貴社に関与し続けていることが含まれ、京成電鉄のOLCへの出資の将来に関する意思決定に際して、利益相反や競合関係が生じる可能性があります。

また、現在取締役会に利益をもたらしているOLC株式保有の状況に端を発する、より懸念すべき動きも見られます。京成電鉄は、OLCの株式保有を15%以上に膨らませ、OLCの株式を 持分法適用関連会社として計上することが可能であり、OLC株の高いPBR5.4倍を考慮すると、このことは貴社の貸借対照表が大幅な過小評価でもって記録されることをもたらしています。これは、全ての重要な指標に基づき、京成電鉄の大幅かつ恒常的な不十分な業績を覆い隠す会計上の歪みを永続させるものです。例として、日本の有力な会計事務所による京成電鉄の業績指標に係る独立専門家報告書において確認されたとおり、当該株式保有が京成電鉄の貸借対照表に時価評価されたなら、貴社の不十分な業績の程度、ひいては取締役会の失態があらわになり5、以下のことを示すでしょう。

京成電鉄の真のPBR0.6倍6が、主張される1.4倍を大きく下回っており、東証が目標としているPBR1倍や、貴社同業他社のPBR1.3倍7をはるかに下回っていること。

京成電鉄の真の自己資本比率である56%8は、同業他社の水準である32%9と比べてはるかに高い値であること。

真のROEは現在約1%10であり、過去5年間で一貫して2.5%を下回ってきており、貴社の資本コストである7%以下11より、約600ベーシスポイント低いこと。

不都合な真実としては、京成電鉄の水増しされた業績は、過大で不釣り合いなOLCの株式保有に支えられており、あまりにも長い間、取締役会が貴社のステークホルダーに対する説明責任を回避することを可能にしてきました。これは、京成電鉄の真のROEが長年にわたり一貫して議決権行使助言会社や日本の機関投資家の最低許容基準値を大きく下回っているという事実を隠すことによって、貴社の真のROEの継続的な低さという残念な状況が明らかになっていたら発動されたであろう、京成電鉄の社内取締役の再選に反対する議決権行使の圧力を排除することによって行われていました。

しかし、当社の市場全体での対話を踏まえると、貴社は、議決権行使助言会社や投資家の議決権行使に適用される基準値を満たすために、京成電鉄の貸借対照表を大幅に縮小させた結果甚だしく過大に膨らんだ業績指標に経営陣が依拠してきたことを投資家が見抜き、貴社にとって今こそ転換点に達したと信じています。

それでも、現時点での状況は明確です。これまでのところ、社内取締役はOLCの株式保有規模を適正化し、貴社の資本配分に対する無規律なアプローチを修正するために必要な是正措置を講じる動機が欠けており、社外取締役陣は彼らに責任を追及するにはあまりに弱く少数です。この不適切な構図が、不作為と倦怠のサイクルを生み、その結果、京成電鉄では、最も否定的な意味での「独特」な、継続的かつ不十分な業績と過小評価の不適切な長期にわたる段階に陥っています。さらに、業績連動型報酬も株式連動型報酬もない京成電鉄の不透明な経営陣の報酬体系は、インセンティブのバランスを再調整し、経営陣と広範なステークホルダーの利害関係を再び一致させる役割を果たしていません。

このような地位固めのメカニズムをさらに強化しようという経営陣の意図は、昨年発表されたばかりのイオンとの貴社の価値を損なう資本及び業務提携(イオンが貴社の既存株主から大きくディスカウントされた京成電鉄株を取得する資金を調達するために、京成電鉄が過去最高の評価額でイオンの新規発行株を取得することを要求する取決め)によって、十分に明らかとなりました。さらに悪いことに、京成電鉄はこの業務提携の資金を、OLCの株式の一部を、OLCの利益と京成電鉄の不利益になる終値で、市場での自社株買いによりOLCに処分することで調達したものと思われます。これは当社や他の株主が取締役会に株式減少を促した年初より約30%低い価格です。

当社が2024年12月6日にこれらの事項に関する詳細な懸念を記載した書簡を取締役会に送り、その中で当社は、イオンとの提携に関する重要な点を明確にするため、いくつかの質問を提起したことをご記憶のことと存じます。今となっては驚きませんが、当社は、この書簡に対し、貴社からいかなる方法でのご回答も未だいただいておりません。この主張される「提携」に実証可能な商業的利益がなく、仮に提携に純粋に事業上の理由があったとしても(当社はそのような理由はないと強く感じておりますが)、株式持ち合いを行う理由が何らないことから、当社の見解では、この取決めの真の目的は、この利己的な資本配分と経営陣の地位固めという不適切なサイクルを支え、維持させてくれることを期待できる、持合株主の京成電鉄株式保有比率を、OLCによって保有されている相当数を超えて、さらに引上げることにあると結論づけざるを得ません。

さらなる価値の毀損を食い止め、軌道修正するための緊急対策

京成電鉄は、このままに進むわけにはいきません。ここ数か月、当社は貴社のD2プランの発表と2025年定時株主総会を前に何度も皆様との対話を試みましたが、ことごとく拒絶されてきました。そこで当社は、以下に説明する独自の手段を講じるとともに、小林代表取締役社長と取締役会に対し、以下の3つの早急な対策を講じることで、京成電鉄の現在進行中の価値の毀損に歯止めをかけ、より長期的な改善のために必要不可欠な条件を整えるよう求めます。

(1) 京成電鉄のD2プランに、貴社の恒常的に不十分な業績と継続的かつ慢性的過小評価に納得をもって対処するための、信頼に値し、透明性があり、即座に実施可能な一連の措置が含まれるようにすること

待望のD2プランは、京成電鉄にとって極めて重要な時期であり、小林代表取締役社長率いる現取締役会が、京成電鉄の継続的かつ不十分な業績と過小評価の危機に対処するための適切な是正措置を講じる意思を示す決定的な機会です。ステークホルダーの高い期待に応える信頼に値するMTP(中期計画)として認められるためには、京成電鉄が東証のベストプラクティスに準拠し、同業他社に準じた重要な措置を採用することをD2プランにおいて明示的に確認する必要があります。D2プランには最低限、以下を含めなければなりません。

拘束された資本を解き放ち、前述の関連する会計の歪みに対処するためのOLC株式保有規模を15%未満に最適化するための道筋を含む適切に調整された資本配分の枠組み

(京成電鉄の現在の配当性向10%は現在、同業他社の配当性向(30~40%)に大きく劣後していることを念頭に入れ)同業他社に準じた配当性向及び(同業他社のほとんどが既に整備している)適切な自社株買いプログラム

経営陣と京成電鉄のステークホルダーの利害を一致させるための適切な業績に連動した役員報酬

市場開示の大幅な改善(英語による開示を含みます。)と透明性と株主エンゲージメントの向上

東証コーポレートガバナンス・コード及び資本コストや株価を意識した経営の実現に向けた対応によって想定されている同業他社に準じた施策

(2) 京成電鉄の長期にわたり遅れているガバナンスの見直しの一環として、D2プランの中核的な構成要素として又はその他の方法により、取締役会の再構成を発表

D2プランで発表されることを市場が期待する施策を貴社が効果的かつ効率的に実施できる体制を整えるためには、また、いずれにせよ、強固なガバナンスの全体的な見直しなしには、京成電鉄が将来の課題に対応できる可能性はほとんどないため、取締役会の再構成が重要な第一歩であることは明らかです。株主が望む価値最適化型のD2プランの実施と、将来的な課題への適切な備えを両立させるために、当社は、京成電鉄には強固かつ総合的なガバナンス改革が必要であると考えます。その重要な第一歩として、京成電鉄取締役会の包括的な再編成から始めるべきです。上記で述べたように、当社による市場への働きかけにより、日本国内及び海外を問わず、リテール投資家及び機関投資家を問わず、そして規模の大小を問わず、多くの株主が、取締役会の大幅な変更を含む、強固なガバナンスの改善を望んでいることが確認されています。

したがって当社は、定時株主総会に先立ち、取締役会の規模をより適切で、活動的、かつ、市場に準じた11名(真に独立した外部の取締役6名以上、社内取締役5名以下を含みます。)に縮小するために必要な変更を行うための具体的な行動計画を発表し、貴社のステークホルダーの最善の利益のために行動することを現在の取締役会に求めます。当社は、スキルと経験の最適化されたバランスと、新鮮な人事の選択を達成することで、現在の取締役会が、効果的な監督を提供し、京成電鉄の執行チームを支援することができる、真に独立した強固な社外取締役によって恩恵を受ける、新しく活性化された取締役会の構築を促進するチャンスを得ると信じています。

疑義を避けるために記載すると、D2プランの一部として発表された資本配分と戦略的イニシアティブにかかわらず、現構成の取締役会を継続することはできません。

(3) ステークホルダーの高い期待に応える貴社主導の取締役会の刷新を支援するため、パリサーが別途貴社に詳細を通知したクラス最高の独立社外取締役候補者4名について、徹底的かつ透明性のある評価の実施

社外取締役候補者については、6週間以上前に初めて、貴社主導の選任プロセスを支援し、促進したいという当社の意向を取締役会に文書でお伝えし、その後、指名・報酬委員会のメンバーとの面談を複数回要請して、何度も貴社との対話を試みてきました。これらの要請はすべて却下されました。当社の目的は、指名プロセス、取締役会の構成に関する京成電鉄の見解並びに新しい取締役の選任及び取締役会の合理化のための貴社主導の合意に基づくプロセスの見通しについて、より詳細な情報を得ることでしたので、この結果は余計に残念です。

ご承知のとおり、当社は取締役会に対し、日本を拠点とする国際的な大手エグゼクティブ・サーチ会社の支援による広範なサーチを通じて特定した、クラス最高の独立社外取締役候補者4名の全詳細を別封で提供しております。これらの候補者はいずれも、それぞれの分野で重要な成功を収め、ステークホルダーからのプレッシャーが大きい厳しい職場環境でリーダーシップを発揮した経験、日本市場に関する深い知識、社外取締役の経験、さらにはより広範に、成功の実績を有した真に独立した日本のビジネス界の重鎮です。

これらの候補者は以下の通りです。

グローバル・オペレーションとビジネス・システムの開発、戦略的パートナーシップ、IR、企業再編、ITイノベーションにおいて豊富な専門知識を有する、ビジネスとシステム開発における日本人エキスパート

企業再生、戦略的リストラクチャリング、M&Aに関する主要な専門知識を有し、日本の上場企業の取締役経験もある、日本の大手企業で40年にわたりストラテジスト兼IRエキスパートとして経験を積んだ日本の業界リーダー

グローバルなビジネス戦略、財務分析及びレポート、M&A、コンプライアンス、リスク管理に関する専門知識を有し、日本の上場企業の取締役経験もある、大手国際金融サービス企業の元COO兼アジア太平洋地域のリーダー等、様々な日系及び非日系金融機関においてリーダーシップ経験を豊富に有するシニアレベルのバンカー

キャピタル・マーケット、機関投資家向け銀行業務、デット・ファイナンス、企業監督、戦略的意思決定、部門横断的な連携において比類のない経験を有し、日本の上場企業の取締役の経験を併せ持ち、日本の大手銀行で35年以上の投資銀行業務経験を持つ、日本人の熟練金融プロフェッショナル

候補者人事に関する市場への近々のアップデート

独立社外取締役候補者の発掘に向けた当社の多大な努力は、上記の理由により、当社及び他の株主が現在必要不可欠と考える京成電鉄のガバナンス及び取締役会の見直しを促進することを目的としたものです。当社は、私たちの話し合いが貴社主導かつ合意に基づくものであることを望んでおり、これまで通り候補者について、及び当社が提供し得るその他の形の支援又は貴社が支持できると考える解決策について話し合う用意があり、これに十分に応じられる状態です。

何週間にもわたって面会を求めてきたにもかかわらず、これまで貴社が当社との対話に消極的だったことは非常に残念ですが、今回、当社が提案した候補者との対話に京成電鉄が遂に意欲を示してくださったことをうれしく思います。貴社がこのプロセスについて積極的、誠実、かつ、柔軟に取りかかり、これらの候補者の本当に優れた経歴、独立性及び京成電鉄にとっての潜在的な価値が正当に評価されることを確信しています。

京成電鉄の2025年定時株主総会招集通知の発出まで約5週間を残しており、定時株主総会の開催までに、今後の主要なガバナンスの取り組みと最適な取締役候補者リストの双方について、貴社と建設的な合意に達するための多くの時間が残されていると考えています。また、当社は、臨時株主総会における株主の介入ではなく、京成電鉄が、建設的な自助努力の過程を通じて市場からの信頼を取り戻すことが極めて重要であることを指摘し、取締役会レベルでの必要な変革を合意に基づいて実現することを希望することを改めて表明いたします。

昨年の定時株主総会で明確な変革を強く支持する声が高まったことを受け、政策的な理由で定款変更に賛成できなかった株主を含め、多くの株主も京成電鉄取締役会内の変革を支持する意向を示しています。このことを念頭に置きながら、貴社からの迅速な回答、そして前述の重要な自助努力による変革と改善に関して、小林代表取締役社長、そして取締役の皆様との建設的なエンゲージメントのプロセスを期待しています。

Palliser Capital (UK) Ltd

を代表して

|

James Smith

最高投資責任者

Palliser Capitalについて

パリサー・キャピタルはグローバル・マルチ・ストラテジー・ファンドです。当社はバリュー志向の投資哲学を有し、幅広い資本構成の投資を手掛けています。当社は特に、企業及びその様々なステークホルダーとの思慮深く建設的かつ長期的なエンゲージメントによって、企業のポジティブな変化および企業価値向上を実現可能な投資機会に注力しています。パリサー・キャピタルは京成電鉄株式会社の4.5%超の株式を保有する同社最大の株主のうちの1社です。

|

1 当職らは、Palliser Capital (UK) Ltd(その関係会社と併せて、「パリサー」又は「当社」といいます。)を代表して貴社に本書簡を送付いたします。

22024年11月25日より効力を生じます。

3 https://www.spencerstuart.com/-/media/2025/02/japanbi/ssbi_japan_board_index_2024_eng.pdf

4 同業他社とは京王電鉄、小田急電鉄、東急電鉄、東武鉄道、西武鉄道、京急電鉄をいいます。

5 OLCの株式保有規模から、京成電鉄は現在、連結会計上、持分法を適用しています。仮に、この株式保有規模を適正化し、売却可能有価証券として会計処理された場合、連結会計処理では株式の公正価値が反映されることになります。

6 2025年4月18日現在の京成電鉄の株価に基づきます。1株当たり純資産(BPS)は、純資産(非支配株主持分を除きます。)と2024年12月31日付けで発行された発行済株式に基づいて計算されます。

7 同業他社には京王電鉄、小田急電鉄、東急電鉄、東武鉄道、西武鉄道、京急電鉄が含まれます。過去12ヶ月 (LTM)の株価純資産倍率 (PBR)によります。

8 2024年3月期時点。純資産(非支配株主持分を除きます。)と総資本に基づきます。

9 2024年3月期時点。自己資本比率は、純資産(非支配持分を除く)と総資産に基づいて計算されます。同業他社には京王電鉄、小田急電鉄、東急電鉄、東武鉄道、西武鉄道、京急電鉄が含まれます。

10 2024年3月期時点において。当期純利益(又は当期純損失)(ただし、2024年3月期におけるOLCへの投資売却益による税引後利益を除きます。)と純資産(非支配株主持分を除きます。)に基づきます。

11 資本コストは主要な同業他社の資本コストの開示に基づきます。

Contacts

メディア問合せ先:

Prosek Partners

Brian Schaffer / Kiki Tarkhan / Forrest Gitlin

Pro-Palliser@Prosek.com

キオクシアのポータブルSSDがレッドドット・デザイン賞を受賞 2025年04月24日 14時00分

世界的なデザイン賞で、洗練されたデザイン、ユーザー目線の機能性、耐久性が評価される

東京--(BUSINESS WIRE)--(ビジネスワイヤ) --キオクシア株式会社のポータブルSSD「EXCERIA PLUS G2シリーズ」が、優れたデザインに贈られる世界的なデザイン賞「レッドドット・デザイン賞2025(Red Dot Design Award 2025)」を受賞しました。授賞式は7月8日にドイツ・エッセンで行われます。

デザイン業界の著名人が審査員を務めるレッドドット・デザイン賞においてキオクシアのポータブルSSD「EXCERIA PLUS G2シリーズ」は、洗練されたデザイン、ユーザー目線の機能性、耐久性などが評価され、プロダクトデザイン部門で受賞しました。特に、ネジを見せることなく滑らかなタッチと曲線を生かしたシームレスなデザインのアルミ製筐体や、効果的な放熱性や耐衝撃性を備えた機能性などが高く評価されました。

「EXCERIA PLUS G2シリーズ」は、「小さくても高性能」と「流行に左右されないデザイン」のコンセプトで、スタイリッシュにデータを持ち歩きたいユーザーにとってコンパクトで使いやすいストレージとして開発され、日本では2024年度グッドデザイン賞を受賞しています。

2TB、1TB、500GB[注1]の容量ラインアップは、USB 3.2 Gen2インターフェース対応のUSB Type-C®コネクターを採用し、4K動画や高解像度写真の高速転送にも対応します。USB Type-C to AケーブルとUSB Type-C to C ケーブルを付属しており、さまざまな機器に対応します[注2]。

製品の詳細は下記製品ページよりご確認ください。

https://www.kioxia.com/ja-jp/personal/ssd/exceria-plus-g2-portable.html

[注1] SSD製品の記憶容量について:1MB (1メガバイト) =1,000,000 (10の6乗) バイト、1GB (1ギガバイト) =1,000,000,000 (10の9乗) バイト、1TB (1テラバイト) =1,000,000,000,000 (10の12乗) バイトによる算出値です。しかし、1GB=1,073,741,824 (2の30乗) バイトによる算出値をドライブ容量として用いるコンピューターオペレーティングシステムでは、記載よりも少ない容量がドライブ容量として表示されます。ドライブ容量は、ファイルサイズ、フォーマット、セッティング、ソフトウェア、オペレーティングシステムおよびその他の要因で変わります。

[注2] 動作確認機器については当社ウェブサイトの製品ページで最新の情報をご確認ください。

https://www.kioxia.com/ja-jp/personal/ssd/exceria-plus-g2-portable.html

*「キオクシア(KIOXIA)」ブランドのパーソナル向けSSD製品は、キオクシア株式会社が製造し、株式会社バッファローが販売と製品サポートを行います。

*製品の画像は実際の製品と異なる場合があります。

*USB Type-CはUSB Implementers Forumの商標です。

*その他記載されている社名・商品名・サービス名などは、それぞれ各社が商標として使用している場合があります。

*本資料に掲載されている情報(製品の価格/仕様、サービスの内容およびお問い合わせ先など)は、発表日現在の情報です。予告なしに変更されることがありますので、あらかじめご了承ください。

お客様からの製品に関するお問い合わせ先:

株式会社バッファロー お客様サポート

URL: 86886.jp

*「キオクシア(KIOXIA)」ブランドのパーソナル向けSSD製品は、キオクシア株式会社が製造し、株式会社バッファローが販売と製品サポートを行います。

Contacts

報道関係の本資料に関するお問い合わせ先:

キオクシア株式会社

プロモーションマネジメント部

高畑浩二

Tel: 03-6478-2404

QuantumScapeと村田製作所がセラミックスに関する協業枠組みを… 2025年04月24日 08時15分

カリフォルニア州サンノゼ--(BUSINESS WIRE)--(ビジネスワイヤ) --QuantumScape Corporation(以下、「QuantumScape」)と、株式会社村田製作所(以下、「村田製作所」)は、QuantumScapeの固体電池技術に用いられるセラミックフィルムの量産化に向けた協業の検討を始めることに合意しました。

村田製作所は、セラミックスを基盤とした受動部品、ソリューション、通信モジュール、および電源モジュールの設計、製造、販売における世界的な総合電子部品メーカーです。

QuantumScapeのCEOであるシヴァ・シヴァラム博士は、「高精度セラミック製造において卓越した専門性を持つ村田製作所は、当社独自の技術に基づくセラミックセパレーターの生産を拡大していくうえで、極めて優れたパートナーだ」と述べた。「今回の合意は、当社の革新的なセパレーター製造プロセスであるCobraと、村田の実績ある技術力および世界規模の製造力との融合を通して、大きな価値を創出する可能性を秘めている。当社の先進的な固体電池技術と、世界でもっとも要求の厳しい用途向けにセラミックスベースの電子部品を供給してきた村田製作所の長年の実績を組み合わせることができる」

グローバルなエコシステムの構築は、QuantumScapeの資本効率の高いビジネス戦略の中核をなすものだ。業界をリードするパートナーのネットワークを活用することで、固体電池技術の産業化を加速させると同時に、イノベーションと技術進化への注力を維持していく。同社のエコシステムは、主要な装置ベンダー、材料供給業者、自動車OEM顧客、受託製造業者から構成される。各分野の専門家との連携を通して商業化への道筋を効率化するとともに、継続的な技術革新に向けたリソース配分の最適化を図る。

QuantumScapeについて

QuantumScapeは、エネルギー貯蔵技術を革新し、持続可能な未来を実現することをミッションとしています。当社の固体型リチウム金属電池の次世代技術は、より高いエネルギー密度と速い充電、高い安全性を可能にすることで、従来型のエネルギー源を脱却し、より低酸素の未来へと移行する支援を行うことを目的としています。より詳しい情報は、当社ウェブサイト(www.quantumscape.com)をご覧ください。

将来に関する記述

本プレスリリースの記載の一部は、米国1933年証券法(Securities Act of 1993)第27A条(改正後)および米国1934年証券取引所法(Securities Exchange Act of 1934)第21E条(改正後)における「将来に関する記述」とみなされる可能性があります。これには、将来の事業および成長に関するQuantumScapeの計画および目標、ライセンスおよびロイヤルティの前払いを開始するために必要な共同研究契約に基づく十分な技術的進歩を達成する能力、QuantumScapeの技術の性能およびその応用、QuantumScapeの技術の潜在的影響などに関する記述が含まれますが、これらに限定されるものではありません。これらの将来に関する記述は、将来の出来事に関するQuantumScapeの経営陣の現在の期待、仮定、希望、信念、意図、戦略に基づいており、将来の出来事の結果や時期に関する現在入手可能な情報に基づいています。将来に関する記述は本質的にリスクや不確実性を伴うものであり、その中には予測や定量化が不可能なものもあるため、将来に関する記述を将来の出来事の予測として信頼すべきではありません。将来に関する記述に反映されている事象や状況は、達成されない、または発生しない可能性があり、実際の結果は、大量生産プロセスの構築などによる規模の拡大、商業生産および販売に必要な品質、一貫性、信頼性、安全性、コスト、処理能力の達成、経済・財務状況の変化、およびQuantumScapeの年次報告書および四半期報告書、ならびに米国証券取引委員会に随時提出されるその他の文書の「リスク要因」と題された項目で説明されている情報を含むその他の要因によって、将来に関する記述で予測されているものとは大きく異なる可能性があります。適用法で義務付けられている場合を除き、当社はいかなる将来に関する記述も更新する義務を負うものではありません。

Contacts

AMTDグループ、世界初の「L’OFFICIEL COFFEE」をオープン 2025年04月23日 21時10分

パリ、ニューヨーク、シンガポール--(BUSINESS WIRE)--(ビジネスワイヤ) --AMTDグループ(以下「AMTD」または「グループ」)は、傘下のAMTD Digitalの一部門であるThe Generation Essentials Group(「TGE」)と共同で、L’OFFICIELが世界初の「L’OFFICIEL COFFEE」を2025年4月15日に東京・表参道にオープンしたことを発表しました。L’OFFICIELは、100年以上にわたりファッション、アート、カルチャーに影響を与え続けているグローバルファッションメディアです。

L’OFFICIEL COFFEEのローンチパーティーには多くの著名人が来場し、盛況のうちに開催されました。グローバルセレブリティであり、音楽、ファッション、クリエイティブ・アントレプレナーシップの分野で活躍するジャクソン・ワン氏も来場し、場を盛り上げました。InstagramおよびWeiboでそれぞれ3,000万人以上のフォロワーを持つ彼は、イベントに参加するだけでなく、L’OFFICIEL COFFEE周辺に集まった多くのファンと交流し、活気ある雰囲気を一層高めました。当日はジャクソン自らL’OFFICIEL COFFEEの飲み物や商品をファンに振る舞い、そのクオリティーを直接体験できる機会となりました。

コーヒーを通じてL’OFFICIELの美学を表現する、3階建てのコンセプトスペース

東京・表参道の3階建ての建物は、著名な建築家・芦沢啓治氏による設計で、L’OFFICIELの洗練された美学を、ミニマルな洗練と上質な素材感を融合させることで表現しています。

ファッション感覚とカジュアルラグジュアリーが共存する、L’OFFICIEL COFFEEの特別なメニュー

世界各地から厳選されたスペシャルティコーヒーに加え、ビジュアルも味わいも際立つスイーツや、トリュフやキャビアを使用した高級なアイテムなど、多様なメニューをご提供しています。感性と美意識を刺激する、新たなカフェ体験をお楽しみいただけます。

ファッションとカルチャーが交わる新しいライフスタイルの場として、L’OFFICIEL COFFEEは、表参道からその特別な世界観を発信し、今後はグローバルへと展開していきます。

L’OFFICIEL COFFEE概要

・店名:L’OFFICIEL COFFEE

・よみ:ロフィシェル コーヒー

・開業:2025年4月15日(火)9:00〜

・住所:東京都港区北青山3-8-5

・時間:9:00〜20:00 ※変更の可能性あり

・席数:43席

・HP:https://www.lofficielcoffee.com

・Instagram:https://www.instagram.com/lofficielcoffee

L’OFFICIELについて

L’OFFICIEL(www.lofficiel.com)は、1921年にフランス・パリで創刊された、100年以上の歴史を持つ世界的なファッションメディアです。現在は30カ国以上で展開されており、フランス流スタイルの国際的な指標として、ファッション、美容、ライフスタイル、現代社会における先駆的存在です。

L’OFFICIEL JAPANについて

L’OFFICIELの日本法人である「L’OFFICIEL JAPAN」は、2024年9月に発足し、日本市場への本格的な展開が始まりました。L’OFFICIELは、グローバルコングロマリットであるAMTDグループのメディア部門傘下にあります。

L’OFFICIEL COFFEEについて

L’OFFICIEL COFFEEは、L’OFFICIELの美学と歴史を体現し、厳選されたスペシャルティコーヒー、美しくデザインされたスイーツ、洗練されたメニューを提供することで、カジュアルかつ上質なラグジュアリー体験をお届けします。日本でのローンチを皮切りに、今後AMTDグループによって世界の主要市場へと段階的に展開されていく予定です。

AMTDグループについて

メディア・エンターテイメント、教育・トレーニング、プレミアムアセットおよびホスピタリティ分野を中心に事業を展開しているコングロマリットです 。

AMTD IDEA Groupについて

AMTD IDEA Group(NYSE: AMTD、SGX: HKB)は、企業と投資家を世界の市場へとつなぐ、総合的なサービスとデジタルソリューションを提供する企業グループです。ライフサイクル全体にわたって多様なニーズに対応するワンストップ・プラットフォームを構築し、クライアント、パートナー、投資先企業、投資家の間で東西を結ぶ「スーパーコネクター」として機能しています。詳細は www.amtdinc.com またはX(旧Twitter)@AMTDGroupをご参照ください。

AMTD Digital Inc.について

AMTD Digital Inc.(NYSE: HKD)は、フランスに本社を置く包括的なデジタルソリューション・プラットフォームです。デジタルメディア、コンテンツ&マーケティングサービス、投資、ホスピタリティ&VIPサービスなどを含む主要ビジネスラインを展開しています。AMTD Digitalからの各種発表は、https://ir.amtdigital.net/investor-news をご覧ください。

セーフハーバー条項

本プレスリリースには、1995年米国私募証券訴訟改革法の「セーフハーバー」条項に規定される「将来の見通しに関する」記述が含まれている可能性があります。これらの将来の見通しに関する記述は、「予定する」、 「期待する」、「予想する」、「目標とする」、「将来」、「意図する」、「計画する」、「信じる」、「見積もる」、「可能性がある」 などの用語および類似の表現によって特定することができます。AMTD IDEAグループおよび/またはAMTDデジタルの信念、計画、期待に関する記述を含む歴史的事実ではない記述は、将来の見通しに関する記述に該当します。将来の見通しに関する記述にはリスクと不確実性が伴います。これらのリスクおよびその他のリスクに関する詳細は、AMTD IDEAグループおよび/またはAMTDデジタルのSEC提出書類に記載されています。本プレスリリースに記載されたすべての情報は本プレスリリースの日付時点における情報であり、AMTD IDEAグループおよびAMTDデジタルは、適用法で義務付けられている場合を除き、将来の見通しに関するいかなる記述についても更新を行う義務を負いません。

Contacts

For AMTD IDEA Group:

IR Office

AMTD IDEA Group

EMAIL: ir@amtdinc.com

For AMTD Digital Inc.:

IR Office

AMTD Digital Inc.

EMAIL: ir@amtdigital.com

ローン・スター・ファンドが、横浜にある175室のホテルの買収完… 2025年04月23日 19時34分

ダラス、ニューヨーク、ロンドン、東京--(BUSINESS WIRE)--(ビジネスワイヤ) --ローン・スター・ファンド(以下「ローン・スター」)は、ローン・スター・リアル・エステート・ファンドVII, L.P.の系列会社が、横浜にある175室のホテルの買収を完了したと発表しました。シンガポールを拠点とする不動産開発・投資・資本・不動産管理会社のメープルツリー・インベストメンツPte Ltdから買収したもので、取引はJLL(ジョーンズ・ラング・ラサール)の助言を受けています。

同ホテルは三井不動産株式会社が主導する180万平方フィートの複合再開発プロジェクトの一環として2020年11月に開業し、1176戸の高級住宅ユニットを有するコンドミニアムタワーの46階から51階を占めています。地下鉄駅に直結し、横浜みなとみらい地区サブ・マーケットのウォーターフロントに位置しています。

横浜は380万人の人口を擁する日本第2の都市であり、同市の強力な需要ドライバーとして、研究開発に焦点を当てた新たな中央ビジネス地区、大規模な国際会議、インセンティブ、カンファレンス、展示施設、プロ野球チームのスタジアム、コンサートアリーナ、年間2000万人以上の訪問者を誇る日本最大の中華街などが挙げられます。

当該資産は現在、サービスアパートメント運営会社によって運営されていますが、ローン・スターは2025年第4四半期にホテル形態の転換を計画しています。560平方フィートを超える平均客室面積は競合ホテル群と比較して格段に広く、ローン・スターはこの優位性を活かし、高級ブランドホテルとしてアセット・リポジショニングを図る予定です。

「今回のケースは、ローン・スターが日本において長年実績を積み上げてきたババリューアッド投資アプローチの中でも申し分のないものです」と、ローン・スターの商業不動産部門グローバルヘッドのジェローム・フーロンは述べています。

「このハイエンド資産の品質をさらに向上させるため、ローン・スターは物件の価値提案を再設計し、大規模なリポジショニング計画を実施します」と、ローン・スター日本法人代表取締役の松永光雄は付け加えました。

ローン・スターは日本での投資プラットフォームにより、28年以上の間、積極的に投資を行ってきました。この間、国内の資産への約90件の投資を通じて自己資本96億ドルをコミットし、アクティブ投資家として並外れた存在となっています。その他の活動としては他に、東京で最大級の賃貸不動産資産である「Tokyo β」(トーキョーベータ)のローン・スターによる売却が含まれます。

ローン・スターについて

ローン・スターは、企業の株式、クレジット、不動産、その他金融資産に対する投資をグローバルに行うファンドの投資顧問を務める主要なプライベート・エクイティ会社です。1995年に第1号ファンドを立ち上げて以来、同社は25のプライベート・エクイティ・ファンドを組成し、キャピタル・コミットメントは累計およそ950億ドルに達しています。同社のファンドは、オポチュニティー・ファンド・シリーズ、商業不動産ファンド・シリーズ、米国住宅ローン・ファンド・シリーズの3つに系統化されています。ローン・スターはLP(有限責任組合員)を代理して投資を行っており、そのLPには年金基金や政府系ファンドなどの機関投資家、ならびに医学研究や高等教育、その他慈善活動を支える財団および基金などが含まれます。ローン・スター・ファンドについて詳細は、 www.lonestarfunds.com をご覧ください。

本記者発表文の公式バージョンはオリジナル言語版です。翻訳言語版は、読者の便宜を図る目的で提供されたものであり、法的効力を持ちません。翻訳言語版を資料としてご利用になる際には、法的効力を有する唯一のバージョンであるオリジナル言語版と照らし合わせて頂くようお願い致します。

Contacts

3Degrees、フィリップ・ヴェドレンヌを2025年5月1日付で最高経… 2025年04月23日 15時54分

サンフランシスコ--(BUSINESS WIRE)--(ビジネスワイヤ) --気候変動ソリューションの世界的大手プロバイダーであり、Bコーポレーション認証を受けている3Degreesは、2025年5月1日付でフィリップ・ヴェドレンヌを最高経営責任者(CEO)に任命することを喜んでお知らせいたします。ヴェドレンヌは、現CEO兼共同創業者であるスティーブ・マクドゥーガルの後任として就任します。マクドゥーガルは昨年、取締役会に対しCEO職から退く意向を伝えており、今後は取締役として引き続き同社に携わります。

ヴェドレンヌは、20年以上にわたるグローバルなエネルギー市場での経験を持ち、複数の大陸にわたって事業を展開してきました。直近ではエンジーにおいて、北米および南米における電力とガスの貿易および小売事業を統括していました。同氏はこの職務において、風力・太陽光・蓄電池といった各種資産を組み合わせ、企業向けに大規模な再生可能エネルギー・ソリューションを提供する取り組みを主導しました。

ヴェドレンヌはヨーロッパのフランスガス公社でキャリアをスタートし、同社の貿易部門であるGasely(ガスリー)の創設において重要な役割を果たしました。Gaselyはその後Engie Global Markets(エンジー・グローバル・マーケッツ)へと発展し、ヴェドレンヌは同部門のCEOに就任しました。また、欧州におけるエンジーの天然ガス中流事業を統括する中で、市場動向に合わせて同社の長期供給契約の再交渉を行い、欧州のエネルギー供給の安定確保にも貢献しました。さらに、2014年のロシア・ウクライナ戦争およびマイダン革命後、ウクライナへの天然ガスのリバースフロー体制の構築にも貢献しました。そして、2021年に米国へ移る前にはエンジーにおいて2つの重要なプロジェクトである、欧州における再生可能エネルギーの電力購入契約(PPA)事業の開発、およびエンジーの脱炭素化の目標と2045年までのカーボン・ニュートラル達成に向けた道筋を定めるネット・ゼロ・カーボンプロジェクトを主導しました。

「フィリップ・ヴェドレンヌを3Degreesの次期CEOとして迎えられることを大変嬉しく思います」と、3Degreesの共同創業者であり取締役会会長を務めるダン・カラファタスは述べました。「私たちは、3Degreesの次なる成長を牽引できる専門性を持つ新たなリーダーを選ぶことを目的に、グローバルな視点で人選を行ってきました。フィリップは、グローバルなリーダーシップ経験、確かな実績、奉仕型の統率力、そして革新的な脱炭素ソリューションを世界にもたらす情熱という、稀有な組み合わせを兼ね備えています。3Degreesの取締役会は、スティーブ・マクドゥーガルに対しても深い感謝の意を表したいと考えています。スティーブはCEO在任中、小規模で北米中心の再生可能エネルギー取引企業であった3Degreesを、世界有数の大企業に対して助言を行う、グローバルな気候変動ソリューション企業へと成長させる原動力となりました。」

「CEOとしての役割を引き継ぎ、3Degreesの成長とお客様の気候変動対策への貢献を促進できることを、とても楽しみにしています」とヴェドレンヌは述べました。「3Degreesのチームは非常に優秀で、市場や各分野における深い専門知識を備えています。現在の市場だけでなく新たな市場でも、3Degreesのさらなる成長を後押しできることを嬉しく思います。また、当社の市場参画と顧客中心の姿勢という独自の強みを活かして、新たな製品やソリューションの革新にも取り組んでいきたいと考えています。このように優れた組織の一員として迎え入れていただけたこと、そして私たち全員にとって喫緊の課題に取り組む機会を得られたことを大変光栄に思っています。」

マクドゥーガルは次のように述べています。「ダン・カラファタスと共に3Degreesを共同創業し、その後10年間にわたってCEOとして会社を率いてきたことは、私の人生における最大の栄誉のひとつです。3Degreesのチームが約20年にわたって共に築き上げてきたものを、私は心から誇りに思っています。今後は取締役として、3Degreesの明るい未来を支えていけることを楽しみにしています。そしてフィリップが、顧客、パートナー、サプライヤー、従業員、そして気候のためにグローバルな影響力を拡大していくうえで、素晴らしい舵取り役となってくれると確信しています。」

本記者発表文の公式バージョンはオリジナル言語版です。翻訳言語版は、読者の便宜を図る目的で提供されたものであり、法的効力を持ちません。翻訳言語版を資料としてご利用になる際には、法的効力を有する唯一のバージョンであるオリジナル言語版と照らし合わせて頂くようお願い致します。

Contacts

Rachel Fagan

512.791.2083